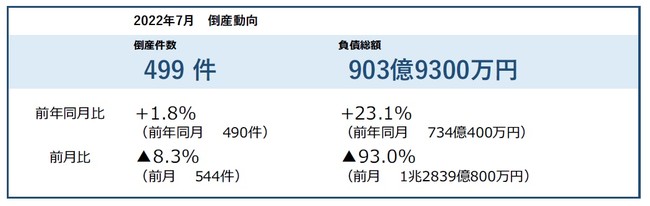

倒産件数499件、2年3カ月ぶりの3カ月連続増加

帝国データバンクが、2022年7月の企業倒産件数(負債1000万円以上の法的整理が対象)について集計し、分析を行った。

帝国データバンクサイト:https://www.tdb.co.jp/index.html

<概況>

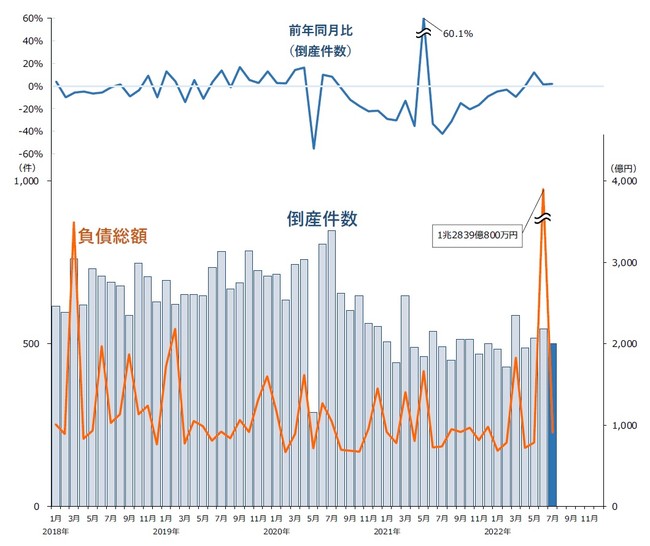

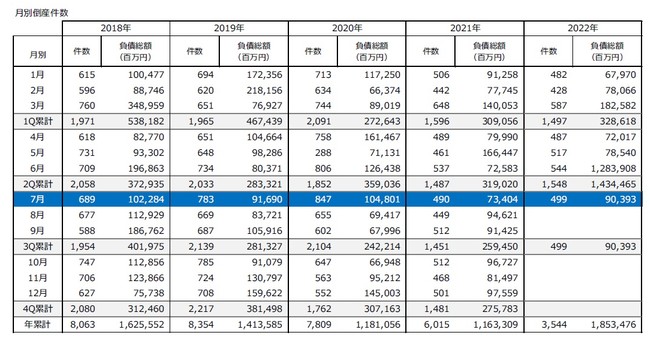

倒産件数は499件(前年同月490件、1.8%増)と、前月(544件)から減少したものの、3カ月連続で前年同月比増加となった。3カ月連続の前年同月比増加は、2019年9月から2020年4月(8カ月連続)以来2年3カ月ぶりで、コロナ禍において初の増加基調となっている。

負債総額は903億9300万円(前年同月734億400万円、23.1%増)と、前年同月から169億8900万円増加し、2カ月連続で増加となった。

<主要ポイント>

①業種別にみると、7業種中4業種で前年同月比増加。特に建設業(前年同月71件→95件、33.8%増)は大幅増。このほか、サービス業(同117件→123件、5.1%増)は5カ月連続の増加

②態様別にみると、「清算型倒産」は481件、構成比は96.4%を占める

③業歴別にみると、業歴「30年以上」は149件、業歴100年以上の「老舗企業」は7件発生

④地域別にみると、9地域中5地域で前年同月比増加。東北(前年同月22件→23件、4.5%増)は約14年ぶりの7カ月連続の増加

■業種別

7業種中4業種で前年同月比増加、特に建設業では大幅増

業種別にみると、7業種中4業種で前年同月を上回った。建設業(前年同月71件→95件、33.8%増)では、一般電気工事などの設備工事業(同13→32件)で146.2%の大幅増となり、全体の件数を押し上げた。運輸・通信業(同21件→31件、47.6%増)では、燃料費の高止まりでトラック運送といった道路貨物運送(同14→22件)が増加し、全体でも2013年4月から2013年9月(6カ月連続)以来の4カ月連続で前年同月比増加。また、サービス業(同117件→123件、5.1%増)は、2019年2月以来の5カ月連続で増加となった。

一方、製造業(前年同月53件→52件、1.9%減)、卸売業(同69件→62件、10.1%減)、小売業(同128件→95件、25.8%減)の3業種は減少。特に、小売業は飲食店や飲食料品小売などが減少し、5カ月連続で減少となった。

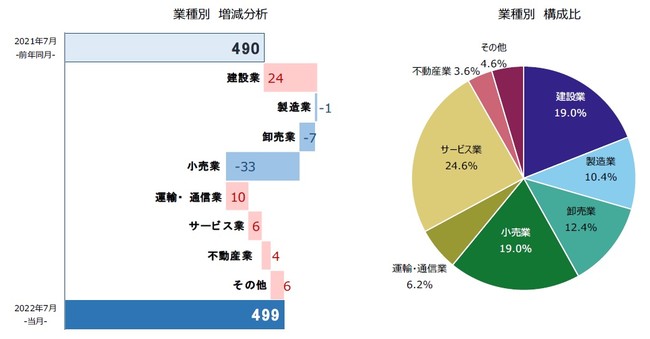

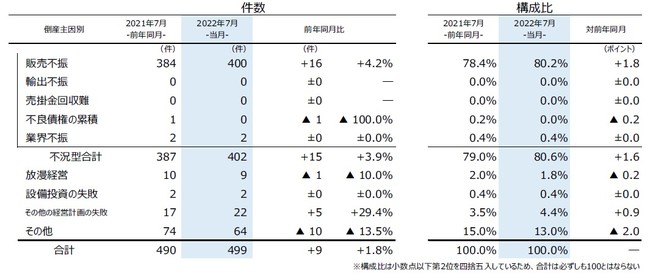

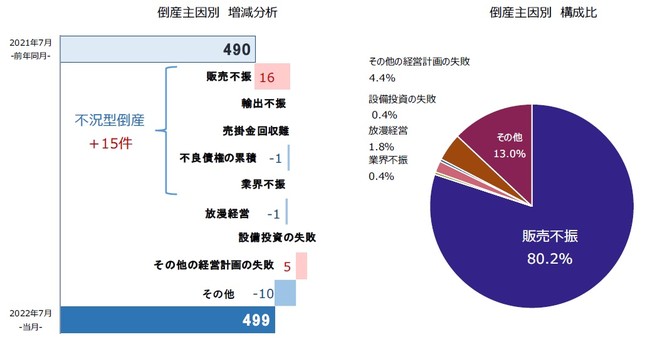

■倒産主因別

「不況型倒産」は402件、構成比は80.6%

主因別にみると、「不況型倒産」の合計は402件(前年同月387件、3.9%増)で3カ月連続の増加、構成比は80.6%(対前年同月1.6ポイント増)だった。

最多は「販売不振」の400件(前年同月384件、4.2%増)で、構成比は80.2%(対前年同月1.8ポイント増)を占めた。「業界不振」(同2件→2件)は横ばいとなった。

このほか、「その他の経営計画の失敗」(前年同月17件→22件、29.4%増)は6カ月ぶりの前年同月比2ケタ増となった。また、「放漫経営」(同10件→9件、10.0%減)は3カ月連続の2ケタ減となったほか、「経営者の病気、死亡」(同19件→18件、5.3%減)は2カ月連続で減少した。

※倒産主因のうち、販売不振、輸出不振、売掛金回収難、不良債権の累積、業界不振を「不況型倒産」として集計

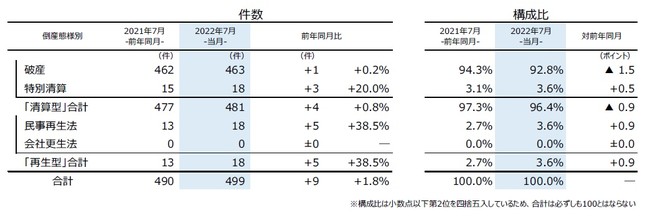

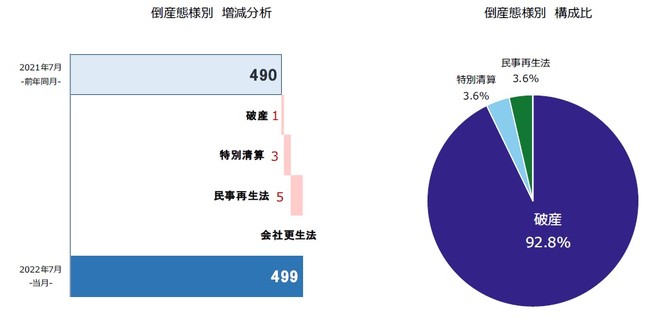

■倒産態様別

「清算型倒産」は2967件、民事再生法は半期ベースで施行後最少

倒産態様別にみると、破産と特別清算を合わせた「清算型」倒産は481件(前年同月477件、0.8%増)で、構成比は96.4%を占めた。一方、民事再生法と会社更生法を合わせた「再生型」倒産は18件(同13件、38.5%増)で、3カ月連続の前年同月比増加となった。

倒産態様ごとに見ると、破産は463件(前年同月462件、0.2%増)で、4カ月連続の前年同月比増加となった。負債額別にみると、負債5000万円未満の倒産が249件と、破産全体の53.8%を占めた。また、特別清算は18件(同15件、20.0%増)と、3カ月ぶりに増加に転じた。前年同月比で20.0%の大幅増となったのは、2021年9月以来10カ月ぶり。

一方、民事再生法は18件(同13件、38.5%増)で、このうち10件を個人事業主が占めた。

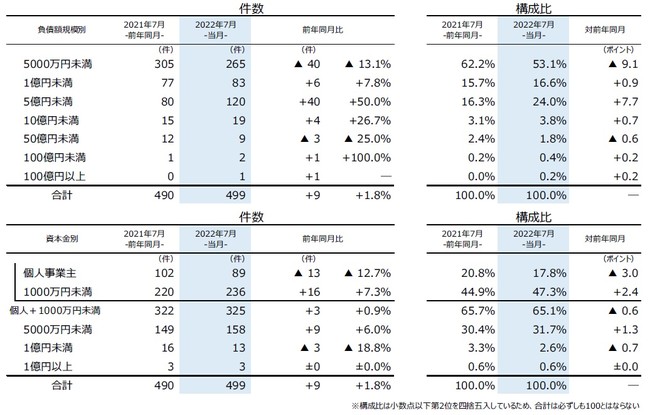

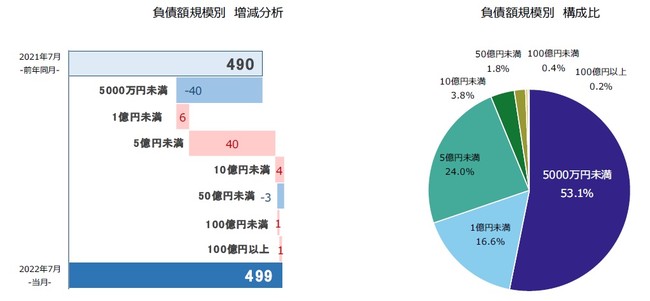

■規模別

負債5000万円未満の構成比53.1%、中堅規模の倒産増加

負債規模別にみると、負債「5000万円未満」の倒産は265件(前年同月305件、13.1%減)で、3カ月ぶりの前年同月比減少。一方、「5億未満」は120件(同80件、50.0%増)、「10億未満」は19件(同15件、26.7%増)と、中堅規模で増加が目立った。資本金規模別では、資本金1000万円未満(個人事業主含む)の倒産が325件(前年同月322件、0.9%増)、構成比は65.1%を占めた。

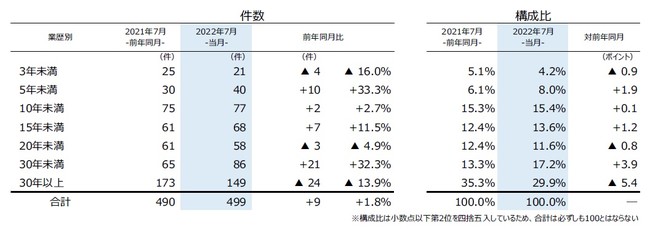

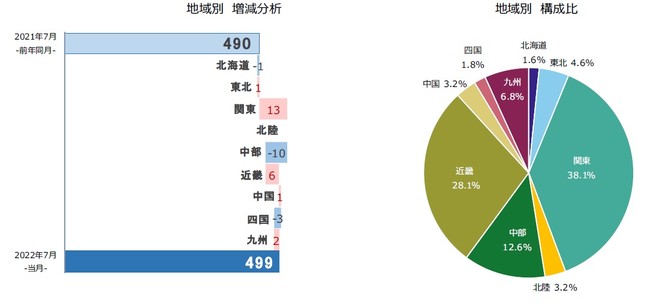

■業歴別

業歴「30年以上」は149件、業歴100年以上の「老舗企業」は7件発生

業歴別にみると、業歴「30年以上」が149件(前年同月173件、13.9%減)で最多、構成比は29.9%(対前年同月5.4ポイント減)を占めた。このうち、老舗企業(業歴100年以上)の倒産は7件発生した。

一方、「3年未満」(前年同月25件→21件、16.0%減)、「5年未満」(同30件→40件、33.3%増)、「10年未満」(同75件→77件、2.7%増)など、業歴10年未満の新興企業の倒産は138件(前年同月130件、6.2%増)発生し、5カ月連続の前年同月比増加となった。このうち、約6割の企業が負債額5000万円未満の小規模倒産だった。

また、「15年未満」(前年同月61→68件、11.5%増)は7カ月ぶりの前年同月比増加。

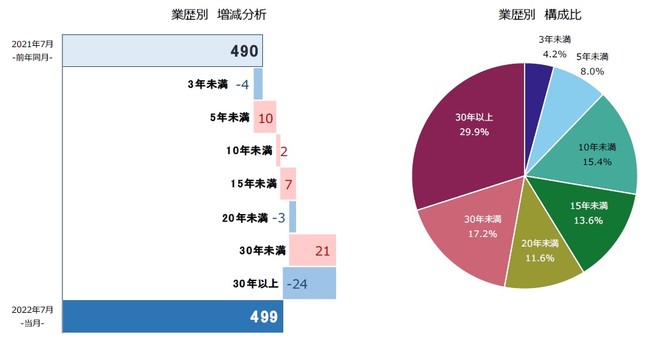

■地域別

9地域中5地域で前年同月比増加、東北は約14年ぶりの7カ月連続増

地域別にみると、9地域中5地域で前年同月を上回った。関東(前年同月177件→190件、7.3%増)では、サービス業(同49件→59件)や運輸・通信業(同12件→16件)の増加が目立ち、全体の件数を押し上げた。近畿(同134件→140件、4.5%増)は、建設業(同10件→29件)が大幅増。東北(同22件→23件、4.5%増)は、2008年2月から2008年9月(8カ月連続)以来、約14年ぶりとなる7カ月連続での増加となった。

一方、北海道(前年同月9件→8件、11.1%減)、中部(同73件→63件、13.7%減)、四国(同12件→9件、25.0%減)の3地域は減少。特に、中部は卸売業、小売業、不動産業の3業種で前年同月比40%以上の大幅減。北海道は4カ月連続の増加から一転、減少となった。

■注目の倒産動向

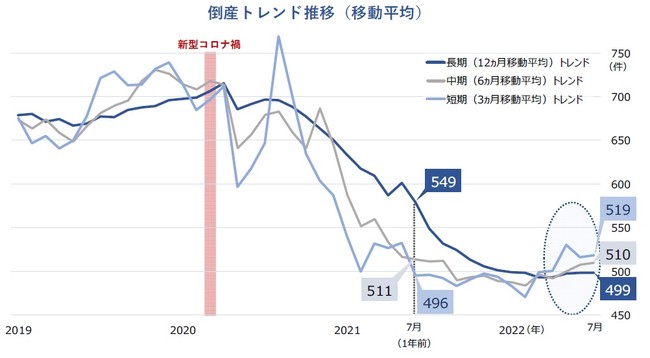

倒産の趨勢分析:倒産は低水準も4月に底打ち、減少トレンドから転換

長期トレンドでも“底打ち”鮮明、年後半に反転増の可能性高まる

2022年7月の倒産件数は499件となり、3カ月連続で前年同月を上回った。ただ、600~700件台で推移したコロナ前の水準を大きく下回り、倒産は引き続き抑制されている。倒産の発生は決済の集中度合いや営業日数の増減などの季節要因が大きく影響するため、単月ベースでの単純比較には限界がある。そこで、長期的な観点から月次ベースでの倒産件数推移を捉え直すため、各月を基点として直近12カ月(長期)・6カ月(中期)・3カ月(短期)それぞれの倒産件数を平均した「移動平均」のデータを用いて直近における倒産トレンドを比較分析した。

その結果、当月(2022年7月)の倒産トレンドは、長期・中期・短期トレンドのいずれも前月を上回り増加に転じた。なかでも、中期トレンドにおける当月倒産件数は前年同月を上回るほか、短期トレンドも前年同月並みの水準だった。長期トレンドでは前年同月を大きく下回るものの、22年4月(493件)に底打ちして以降増加傾向にあり、当月は3カ月ぶりに増加へ転じた。総じて、倒産トレンドは減少から脱し、増加への転換局面を迎えつつある。

足下ではコロナ融資などの追加金融支援は終わりを見せる一方、収益力が戻らないままコロナ融資の返済開始を迎える企業も多い。新型コロナの感染拡大や、円安にともなう原油・原材料高騰など経営に打撃を与える外的要素が重なるなか、経営体力の弱まった中小企業の淘汰が全体を押し上げる形で、倒産動向は年後半にかけて増加していく可能性が高まっている。

コロナ融資後倒産:2022年7月は37件発生、発生から2年で400件に到達

コロナ融資後倒産は、2022年7月において37件(前年同月16件、131.3%増)発生し、初めて発生が確認できた2020年7月以降の2年間で過去3番目に多かった。また、累計件数では400件に達した。最初の100件到達に要した期間(1年2カ月)に比べ、300→400件への到達期間はわずか3カ月と、発生ペースが早まっている。

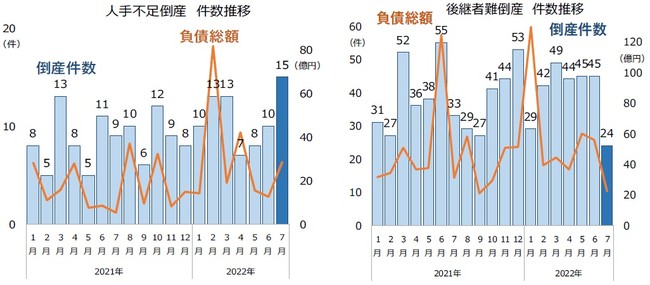

人手不足倒産 / 後継者難倒産

人手不足倒産は、2022年7月において15件(前年同月9件、66.7%増)発生した。2カ月ぶりに前年同月を上回り、過去1年間で最多であった。

後継者難倒産は、2022年7月において24件(前年同月33件、27.2%減)発生した。2カ月連続で前年同月を下回り、過去1年間で最少となった。

■今後の見通し

倒産は3カ月連続で増加、コロナ禍初の増加基調 底打ち局面から変化

2022年7月の企業倒産は499件発生し、前月(544件)を下回ったものの、前年同月(490件)を上回り、3カ月連続の前年同月比増加となった。3カ月連続の増加は、19年9月~20年4月(8カ月連続)以来2年3カ月ぶり。一般電気工事といった設備工事の倒産が目立つ「建設業」のほか、燃料費の高止まりが続く「運輸・通信業」の倒産が全体を押し上げ、コロナ禍で初の増加基調となった。長期トレンド(12カ月移動平均値)をみても、倒産は今年4月を底として緩やかな増勢を辿っており、ここにきて“底打ち感”が鮮明となってきた。

負債総額は903億9300万円で、前年同月(734億400万円)を23.1%上回り、2カ月連続の増加となった。これまでの倒産は負債5000万円未満の小規模な倒産が多くを占めていたものの、最近は特に負債1億円から10億円前後の中堅規模で倒産が目立ち始めている。

コロナ感染急拡大で「人手不足問題」再燃、「物価高倒産」も相次ぐ

新型コロナウイルスの感染が急拡大している。7月28日の新規陽性者は全国で23万3066人にのぼり、2日連続で過去最多を更新した。月中は東京都で初の4万人台を記録したほか、全国各地で「過去最多」が連日続いた。

こうした感染急拡大の影響は、自社の従業員で感染や濃厚接触が相次ぐなど企業活動にも広がっている。JR九州は乗務員を確保できず一部電車を運休したほか、全国170カ所以上の郵便局が窓口業務休止に追い込まれた。コロナ病床のひっ迫感も強まるなか、政府は現状の第7波収束後、新型コロナの感染症法上の「2類相当」扱いを見直す方向で調整に入った。ただ、現状はコロナ感染による従業員の自宅待機などで人手不足問題に直面する企業も少なくない。足元では、従業員の離職や採用難に端を発した人手不足による倒産が過去1年で最多となるなど人手不足問題が再燃しつつあるなかで、新型コロナに起因した「人手不足倒産」が続出しかねない状況にある。

足元の「物価高」も企業にとって課題だ。中小企業の半数がガソリン減税など「物価高対策」となる経済政策を求めるなか、政府は昨月29日、節電プログラムや肥料代補助といった物価高対策として2572億円の支出を閣議決定した。ただ、この間もガソリンなどの燃料、食材や木材といった原材料等の価格高騰=「物価高」に起因した関連倒産が相次いでいる。物価高倒産は7月に31件発生し、単月として過去最多。年間では来月にも昨年(138件)を上回り最多を更新する可能性が高い。背景には、昨年から続く小麦や油脂の世界的な価格上昇、原油高による物流費や包装資材の値上がり、電気料金の値上げなど、あらゆる場面でコスト増が相次ぎ、企業収益を圧迫し続けていることがあげられる。一時1ドル=140円直前まで進んだ円安水準は是正されてはいるが、輸入・仕入コストの上昇を通じて中小・零細企業の体力を確実に奪っている。

増える「ゾンビ」 国内企業の10社に1社がゾンビ企業と推計

帝国データバンク(TDB)が7月に調査した「『ゾンビ企業』の現状分析」が、金融関係者の注目を集めている。利益で借入金の利子を払えないといった、国際決済銀行(BIS)の定義に基づく「ゾンビ企業」は、2020年度(2020年4月~21年3月)で推計16万5000社、国内企業の11.3%にのぼることが分かった。11年度(19.8%)から低下傾向にあったものの、日銀の低金利政策に加え、政府のコロナ対策や金融機関の返済猶予など各種資金繰り支援で、10社に1社が事実上「延命」状態にある実態が、定量的な数値として初めて明確に示された。

これらゾンビはすぐに倒産するわけではない。ただ、コロナ融資の返済本格化、日銀の金融引き締め政策に伴う金利上昇といった、今後訪れるであろう外的環境を踏まえると、全体の倒産件数を押し上げる“潜在的なリスク”であることは間違いない。実際、企業信用調査の最前線では、企業から「同業や取引先のネガティブ情報を耳にする機会が明らかに増えた」など、“一段階厳しい目”で審査・与信の判断を行う必要が出てきている。金融機関側でも「今後、金融機関の貸倒引当金の問題に飛び火するはず」(地銀関係者)など、ゾンビ問題も含めた倒産増加も懸念する見方が強まっている。こうした課題を抱えてはいるものの、今後の倒産動向は短期的には急激に増加する事態は考えづらいものの、年後半にかけて緩やかに増加していくものとみられる。今後の倒産動向へ影響を及ぼすリスクとしては、①新型コロナ再拡大による個人消費・企業活動への影響、②物価高・価格転嫁の動き、③ロシア・ウクライナ侵攻の長期化といった要因が挙げられる。特に、資材高・人手不足・後継者難に直面する「建設業」、燃料高と人手不足に苦しむ「運輸業」、ロシア・ウクライナ侵攻後の食材市況上昇による影響が大きい「食品関連産業」などは、倒産増が懸念される業界として注視が必要となりそうだ。